国内杠杆资本分配:撬动中国经济增长的利器与风险

2025-02-06 【 字体:大 中 小 】

国内杠杆资本分配:撬动中国经济增长的利器与风险

元描述: 深入探讨中国国内杠杆资本分配的现状、挑战与未来趋势,揭示其对经济增长的重要作用及潜在风险,并提供专业见解和建议。

简短标题: 杠杆资本:中国经济的双刃剑?

国内杠杆资本分配,这听起来可能像是一场金融精英的秘密会议主题,充满了复杂公式和令人头晕的术语。但事实上,它与我们每个人的生活息息相关!从你买房按揭的那一刻起,从你刷信用卡的那一刻起,你都直接或间接地参与到了这个庞大的资本游戏中。 想想看,一个蓬勃发展的房地产市场,背后是巨额的银行贷款和信托融资;高速铁路、桥梁隧道等大型基建项目的建设,更是需要海量资金的支撑;无数中小企业的发展壮大,也离不开金融机构提供的信贷支持。这些,都是国内杠杆资本分配的结果。它就像一个巨大的引擎,驱动着中国经济的高速运转。 但这台引擎也并非完美无缺,甚至充满了潜在的风险。过度依赖杠杆,如同走钢丝,稍有不慎便会坠入深渊。 我们该如何平衡经济增长的需求与金融稳定的底线?如何将这把“双刃剑”运用得炉火纯青,让它成为中国经济腾飞的强大助力,而不是压垮骆驼的稻草?本文将带你深入探讨国内杠杆资本分配的复杂世界,从宏观政策到微观实践,从机遇挑战到风险控制,力求为你呈现一幅清晰、全面的画面。 准备好?系好安全带,我们即将开启一场刺激的金融探险之旅!

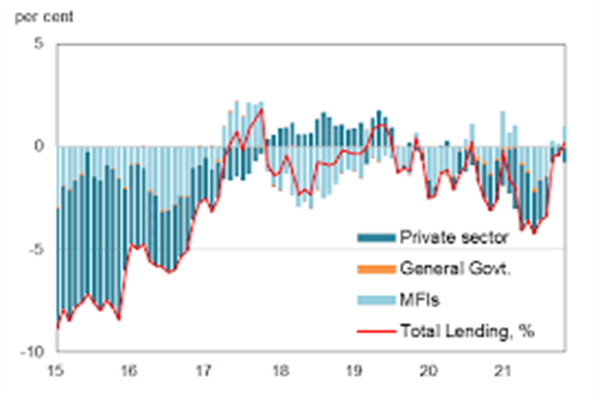

国内杠杆率与宏观经济

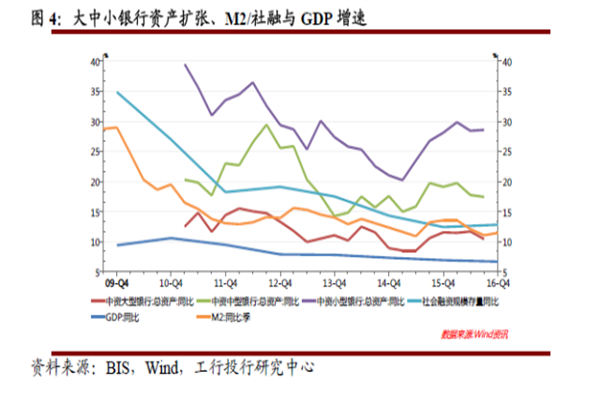

中国经济的快速发展与杠杆率的上升有着密切的联系。杠杆,简单来说就是“借钱生钱”,通过负债来放大投资收益。在过去几十年里,中国的杠杆率持续攀升,为经济增长提供了强大的动力。这主要体现在以下几个方面:

- 房地产市场: 房地产一直是中国经济的支柱产业,而高杠杆融资是其发展的关键因素。个人住房贷款、开发商融资等都推动了房地产市场的繁荣,但也带来了巨大的金融风险。

- 基础设施建设: 大规模的基础设施建设,例如高铁、高速公路、机场等,需要巨额资金投入。政府和企业通过发行债券、银行贷款等方式进行融资,这其中也包含了大量的杠杆。

- 企业融资: 中小企业是经济活力的重要来源,但其自身融资能力有限,往往需要依靠银行贷款、债券融资等方式来发展壮大。高杠杆融资能够帮助企业快速扩张,但也增加了财务风险。

然而,过高的杠杆率也带来了巨大的风险。一旦经济下行,企业偿债能力下降,债务违约风险增加,将引发金融危机。因此,合理的杠杆率控制至关重要。 我们需要一个“黄金分割点”,既能充分利用杠杆的优势促进经济增长,又能有效控制风险,避免系统性金融风险的发生。 这需要政府、企业和金融机构共同努力,建立健全的风险管理机制,实现可持续的经济发展。

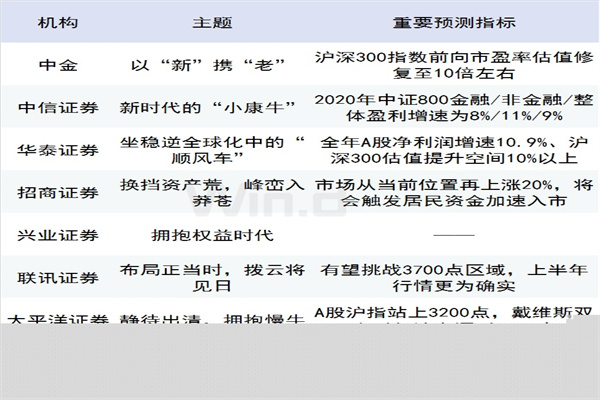

不同行业杠杆资本的分配差异

杠杆资本的分配并非均匀分布在各个行业。一些行业天生就更依赖杠杆,而另一些则相对保守。

| 行业 | 杠杆率倾向 | 原因 | 风险 |

|------------------|---------------|-------------------------------------------------------------|------------------------------------------------------------|

| 房地产 | 高 | 高资产价值,高融资需求,土地出让金等因素 | 房价波动,资金链断裂,政策调控风险 |

| 基础设施建设 | 高 | 项目投资巨大,周期长,资金需求量大 | 项目风险,政府财政压力,融资成本波动 |

| 制造业 | 中等 | 投资设备和库存需要融资,但相对而言风险可控 | 市场竞争,产品周期,技术更新风险 |

| 金融业 | 中等 | 资金密集型行业,杠杆运用相对成熟,但风险也比较高 | 信用风险,市场风险,流动性风险 |

| 服务业 | 低 | 资产轻,融资需求相对较小 | 市场需求波动,竞争激烈 |

如表所示,房地产和基础设施建设行业往往拥有更高的杠杆率,这与它们的高投入、高回报以及较长的项目周期密切相关。而服务业由于资产轻、风险相对较低,通常杠杆率较低。 这种差异化的杠杆资本分配,也反映了不同行业面临的风险和机遇,以及政府监管的侧重点。

政府在杠杆资本分配中的作用

政府在国内杠杆资本分配中扮演着至关重要的角色。它通过制定宏观经济政策、监管金融机构、引导资金流向等方式,影响着杠杆资本的分配效率和风险水平。

- 货币政策: 央行通过调整利率、存款准备金率等货币政策工具,影响信贷规模和资金成本,进而影响杠杆资本的分配。

- 财政政策: 政府可以通过财政补贴、税收优惠等财政政策,引导资金流向重点行业和领域,支持经济发展。

- 监管政策: 监管机构对金融机构的杠杆率、风险管理等方面进行监管,以防范系统性金融风险。

政府的政策调控对于稳定金融市场,引导杠杆资本合理分配至关重要。 然而,政策的有效性也取决于信息的透明度、执行力度以及对市场变化的快速反应能力。 一个灵活、高效、透明的监管体系是确保杠杆资本合理分配的关键。

风险控制与未来展望

尽管杠杆资本能够驱动经济增长,但其潜在风险不容忽视。 如何有效控制风险,是未来需要持续关注的问题。

- 加强金融监管: 完善金融监管体系,加强对金融机构的监管,防范系统性金融风险。

- 提高企业风险意识: 企业需要加强风险管理能力,避免过度负债,提高抗风险能力。

- 发展多层次资本市场: 发展债券市场、股权市场等多层次资本市场,为企业提供多元化的融资渠道,降低对银行贷款的依赖。

- 推动金融创新: 探索新的金融工具和风险管理技术,提高杠杆资本的利用效率,降低风险。

未来,国内杠杆资本分配将朝着更加规范、高效、可持续的方向发展。 政府将继续加强宏观调控,引导资金流向实体经济;金融机构将提升风险管理能力,提供更优质的金融服务;企业将增强风险意识,提高经营效率。 只有通过共同努力,才能将杠杆资本这把“双刃剑”运用得更加得心应手,为中国经济的持续健康发展提供强大动力。

常见问题解答 (FAQ)

Q1: 中国的杠杆率高吗?与其他国家相比如何?

A1: 中国的杠杆率相对较高,但与其他一些发达国家相比,也存在差异。需要进行更精细的比较,考虑不同类型的杠杆,以及债务的构成和偿付能力。 简单的比较杠杆率数字并不能完全反映风险水平,需要结合宏观经济环境、金融体系的稳定性等因素综合分析。

Q2: 过高的杠杆率会带来哪些风险?

A2: 过高的杠杆率可能导致债务违约风险增加,引发金融危机;挤压实体经济的融资空间,影响经济发展;加剧资产泡沫,导致经济结构失衡;增加宏观经济的不确定性,影响投资者信心。

Q3: 政府如何有效控制杠杆率?

A3: 政府可以通过宏观调控政策(如货币政策、财政政策)、加强金融监管、引导资金流向实体经济、完善风险管理机制等多种方式来控制杠杆率。 这需要一个多方面的、持续的努力,而不是单一的解决方案。

结论

国内杠杆资本分配是推动中国经济增长的重要引擎,但也潜藏着巨大的风险。 未来,需要在促进经济增长的同时,有效控制风险,实现可持续发展。 这需要政府、企业和金融机构共同努力,构建一个更加健康、稳定的金融体系。 只有这样,才能确保杠杆资本这把“双刃剑”真正成为中国经济腾飞的利器,而不是潜在的威胁。

猜你喜欢

股票配资全攻略:新手入门到精通

2234

2234

新秀丽(01910)发布年度业绩 股东应占溢利417亿美元 同比增长333%

3898

3898

和讯投顾莫树海:明天能否复制113行情?

5999

5999

西方谣言不攻自破,144小时免签让外国人了解中国,这次他们急了

6782

6782

配查查:深度解读中国配资行业的监管现状与未来趋势

4053

4053

哈药股份(600664)1月9日主力资金净买入104520万元

7317

7317

读端丨两个有关年龄的故事令人遐思 周国辉:年龄不是障碍 认真把握生命里的每一天

3718

3718

股市如何配资炒股:撬动财富,掌控风险

1939

1939

正大企业国际(03839HK)年度收入上升93%至174亿美元

6328

6328

中集集团(02039)第一大股东拟通过公开征集转让方式转让公司部分股份

315

315

夏豪杰:包商行冲击或减弱 国债多单轻仓

动力电池安全要求升级,固态电池和钠电池或迎利好

ATFX汇市:超级央行周,美联储、英央行、瑞士央行周四扎堆决议

汪林朋突遭留置五年套现分红落袋40亿 居然智家净利连降转型未竟临大考

WTI 5月原油期货收跌184%

“超级数据” 将震动金融市场!知情人士称高盛计划全球裁员超1300人

凯雷集团CEO:任何新投资时机将取决于关税政策的明朗化

5月1日晚间央视新闻联播要闻集锦

从探路者到领跑者 都市型普惠金融获市场主体广泛认可

预期双降!重磅报告拉警报!瑞银上调黄金目标价至3200美元